今晚的美股是否也面临崩盘风险?

2026-02-03

继黄金白银跳水后,美股也面临压力。2 月 2 日,纳斯达克指数期货盘前下跌近 1%,S&P 500 指数已从高点回落 0.43%,恐慌指数 VIX 则跃升至 17.44,市场情绪正明显转向谨慎。

从技术形态上看,纳斯达克指数已在高位震荡长达三个月,形成了一个上升楔形结构。如今,这条关键的上升趋势线被第二次有效跌破,对市场信心构成了较大打击。

如果今晚的日线收盘价低于前期低点,形成一个「更低低点」(Lower Low),那么一个更大级别的下跌趋势可能就此展开。

更令市场不安的是,上周末持续发酵的「爱泼斯坦文件」。这批超过 300 万页的档案,将特朗普政府提名的下一任美联储主席候选人凯文·沃什(Kevin Warsh)卷入其中。

他的名字出现在 2010 年「圣巴特岛圣诞派对」的宾客邮件名单中。这让遥远的政治八卦,变成了悬在市场头顶的现实风险。

政治风险升级

市场的恐慌,首先来自对「特朗普 2.0」时代政策不确定性的重估。沃什是一位立场鲜明的鹰派人物,他的提名几乎预示着低利率时代的终结。

沃什长期以来都是美联储的直言批评者,认为当局需要进行一次「体制转变」。他曾公开批评美联储在 2024 年通胀高于目标时降息整整一个百分点,又在之后犹豫不决,损害了其公信力。

沃什的核心观点是,美联储庞大的资产负债表扭曲了经济的健康运作,助长了资产泡沫。他主张缩减资产负债表,即使这意味着要通过紧缩政策来实现。这种「鹰派式降息」的组合拳,让市场对未来货币政策的急剧收紧充满担忧。

爱泼斯坦文件的公布,则将巨大的、不可预测的政治风险暴露在市场面前。尽管目前没有证据表明沃什参与非法活动,但他的名字与这场世纪丑闻联系在一起,本身就构成了巨大的政治负资产,让本已充满争议的提名变得更加困难。

此外,特朗普政府标志性的关税政策,其不确定性也让市场担忧。如果新一轮关税覆盖范围扩大,不仅将打击消费者信心和企业盈利,还可能导致本已庞大的财政赤字进一步膨胀。

据预测,仅 2026 年前三个月,美国财政赤字就将达到 6010 亿美元。这种财政前景,叠加爱泼斯坦文件所暴露的政治信任危机,共同构成了一个极其脆弱的市场环境。

全球市场与商品「血洗」

商品市场率先引爆了「多杀多」踩踏。黄金和白银等传统避险资产遭遇史诗级暴跌,金价一度下跌 12%,白银更是闪崩 36%,在 ETF 床下单日 30B 的交易量后,迅速录的 1980 年以来单日最大跌幅,高杠杆多头在短时间内被集中清算。

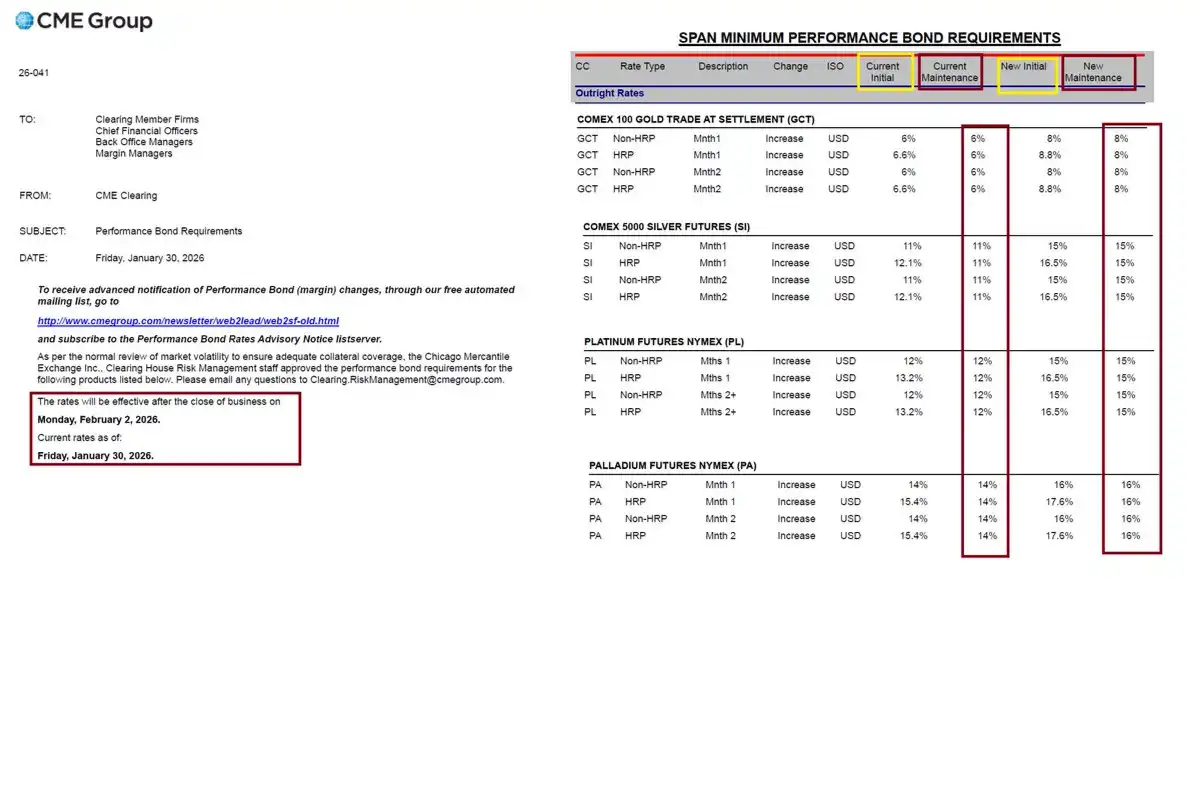

随着价格下跌,芝加哥商品交易所(CME)迅速提高了黄金和白银期货的保证金要求。例如,非高风险账户的白银期货保证金比例从 11% 上调至 15%。这迫使许多资金不足的多头交易员被强制平仓,卖盘涌出进一步压垮了价格,形成了恶性循环。据统计,仅代币化期货一项,24 小时内的爆仓金额就高达 1.4 亿美元。

这场风暴也波及到了国内,深圳水贝的多家金铺因参与无资质的黄金期货对赌交易而出现「爆雷」,涉案金额或达百亿元,上千名投资者被波及。

原油价格也未能幸免,下跌 5.51% 至每桶 61.62 美元。亚洲股市的疲软早已发出预警,日经指数下跌 1.11%,恒生指数更是重挫 3.15%。作为风险资产风向标的比特币,也跌破了 75000 美元的心理关口。这一系列连锁反应的背后,可能是一场全球性的去杠杆事件正在发生。

当投资者在一个市场(如商品期货)因高杠杆被强制平仓时,他们为了筹集保证金,不得不抛售其他市场的资产(如亚洲股票、比特币),从而引发跨市场的风险传染。如果这种流动性枯竭的局面持续,下一个被抛售的可能就是估值正处于高位的美股。

经济数据与 AI 泡沫

经济层面的裂痕也愈发清晰。即将公布的就业报告成为市场关注的焦点。一旦数据显示劳动力市场出现超预期的冷却,对经济衰退的担忧将迅速升温。美联储目前维持利率不变,但面对居高不下的通胀,其政策空间已极为有限。如果通胀未能如期回落,未来的加息将不可避免。

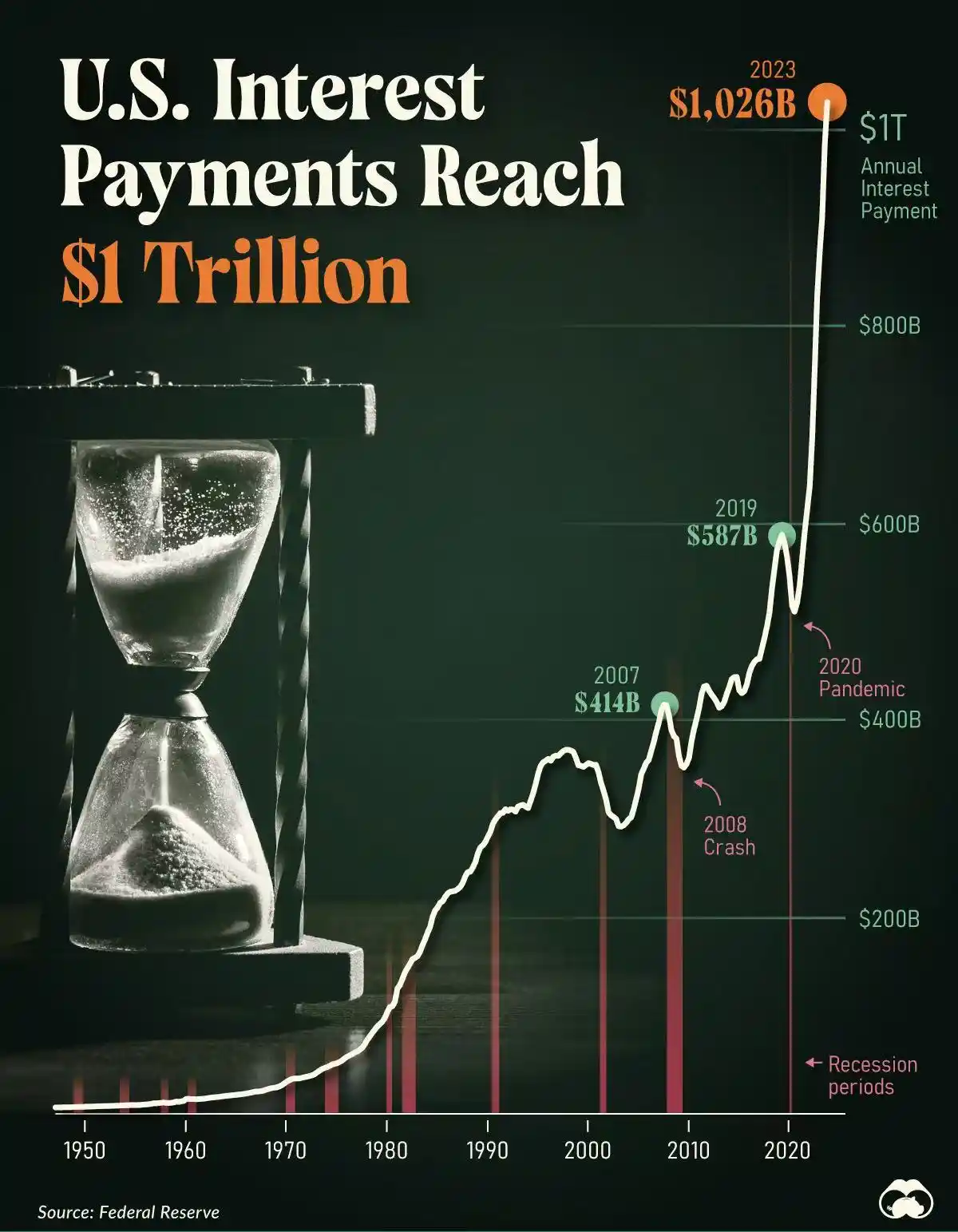

十年期美国国债收益率已攀升至 4.218%,而美国政府每年需要支付的巨额国债利息,更是让财政状况雪上加霜。历史上,收益率曲线倒挂多次成为经济衰退的可靠先行指标,而市场正再次逼近这一危险的边缘。

与此同时,支撑了 2025 年市场繁荣的 AI 叙事,也开始出现裂痕。纳斯达克指数近期的疲软,尤其是软件股成为 S&P 500 中最被超卖的板块,表明市场对 AI 的狂热正在降温。

投资者开始意识到,AI 的商业化落地和盈利兑现,远比想象中要漫长和困难。

即将到来的企业盈利季,特别是亚马逊、Alphabet 等科技巨头的财报,将成为检验 AI 成色的「试金石」。一旦财报不及预期,大规模的抛售潮可能难以避免。

1979 年的幽灵

当前的地缘政治和宏观经济环境,与 1979 年有着惊人的相似之处,这让许多资深投资者感到不安。

1979 年是冷战缓和时期的终结点,当年 12 月,苏联入侵阿富汗,导致美苏关系急剧恶化,全球地缘政治紧张局势达到顶峰。

几乎同时,伊朗革命引发了第二次石油危机,油价飙升,全球经济陷入「滞胀」(经济停滞和高通胀并存)的泥潭。当时,美联储在政治压力下未能及时采取果断措施,导致通胀失控,最终不得不由新任主席保罗·沃尔克以「休克疗法」式的急剧加息才得以遏制,但也付出了经济深度衰退的代价。

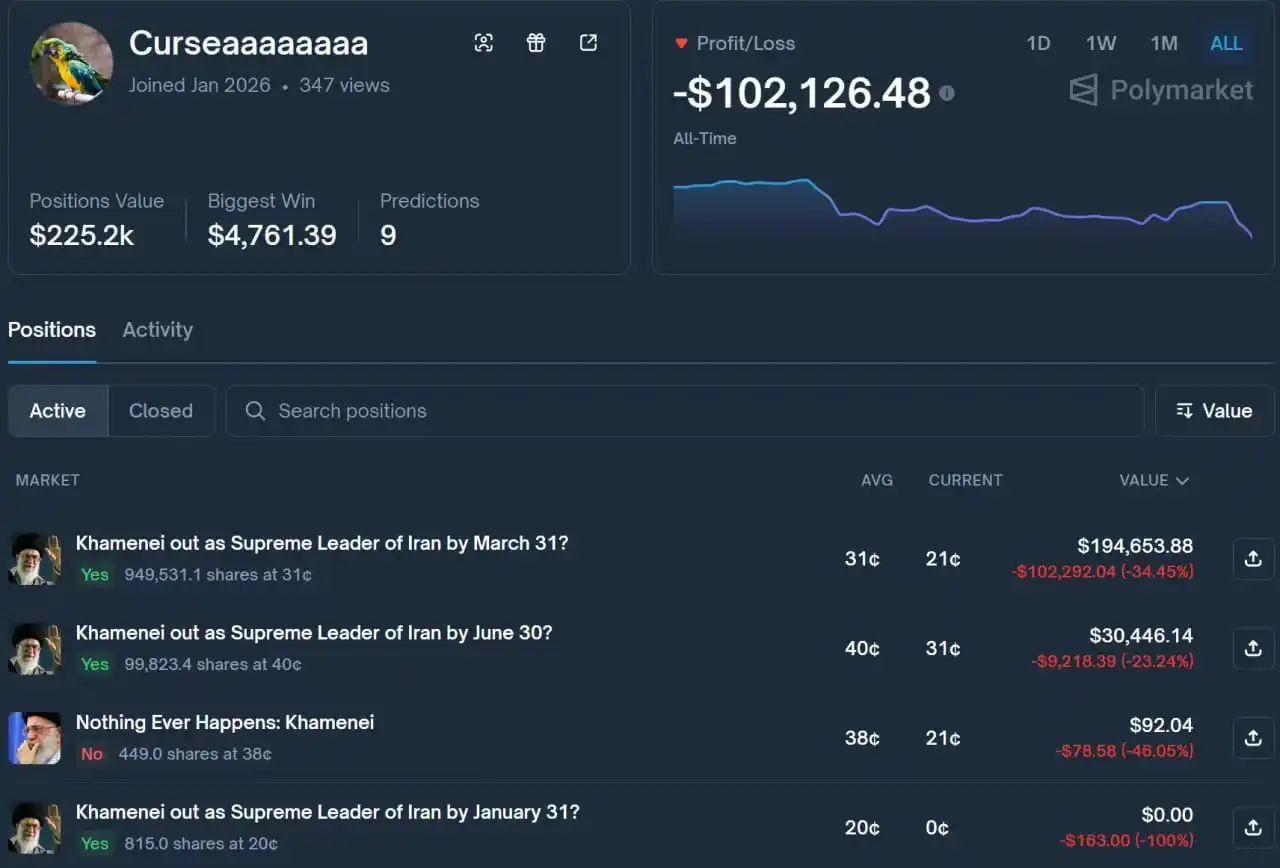

如今,我们再次面临相似的局面:中东地缘政治紧张,根据预测市场 Polymarket 的数据,截至 2 月 2 日,市场认为美国在本月底前打击伊朗的概率已升至 31%,内幕巨鲸斥巨资押注哈梅内伊下台。

与此同时,能源价格波动剧烈,全球通胀压力高企。而特朗普政府对美联储独立性的潜在干预,以及沃什这位鹰派人物的提名,都让人联想到当年政治压力下的政策失误风险。

如果历史重演,为了控制通胀而采取的激进紧缩政策,可能会终结本轮由人工续命的牛市,导致美元信任危机,美股出现类似 1970 年代末至 1980 年代初的大幅回调。

对于在 2025 年的狂欢中高歌猛进的投资者而言,现在或许是时候重新审视风险,为可能到来的市场波动做好准备了。